Государство предусмотрело механизм, позволяющий компенсировать часть затрат, которые студенты или их родители вложили в освоение программы в образовательных учреждениях. В статье мы расскажем, как получить и оформить налоговый вычет за оплату обучения в вузе, а также выясним, сколько процентов налога можно вернуть за учебу в институте.

На первый взгляд процедура кажется сложной: юридические термины, формы, отчеты, квитанции. Но если разобраться, все сводится к понятной пошаговой схеме. Это позволит без лишних нервов возместить значимую сумму и использовать ее, например, на покупку учебников, аренду жилья. На сайте «Абитуриент24.рф» легко найти подходящую специальность для онлайн-образования. Личный куратор поможет разобраться с выбором программы, оформлением документов и будет на связи на протяжении всего процесса поступления и освоения курса.

В России каждый человек, работающий официально по трудовому договору, ежемесячно перечисляет из заработной платы подоходный сбор. Однако далеко не все знают, что часть этих сумм реально получить обратно в виде компенсации. Законодательство предусматривает специальные программы поддержки, позволяющие гражданам сократить свои расходы, связанные с оплатой образования.

Такая мера создает дополнительную мотивацию для студентов и их родителей вкладываться в развитие – ведь государство частично возмещает траты, направленные на получение знаний. Возврат 13 процентов денег за обучение становится реальным инструментом поддержки, который помогает снизить нагрузку на семейный бюджет. Благодаря этому у многих появляется больше возможностей продолжать учебу, повышать квалификацию или осваивать новую профессию.

Право на оформление компенсации закреплено за налоговыми резидентами России. К ним относятся граждане, которые проживают на территории страны не менее 183 дней в году и регулярно уплачивают подоходный сбор.

Важный момент – возможность учесть не только собственные расходы на образование. Законодательство позволяет компенсировать траты и за близких родственников. К таким случаям относятся:

При этом существуют возрастные ограничения: для детей, братьев и сестер компенсация доступна до 24 лет, для подопечных – до 18.

Для собственных занятий, а также программ, оплаченных за брата, сестру или супруга/супругу, учитывается 120 000 ₽ в год. С расходов, начавшихся после 1 января 2024 г., предел повышается до 150 000 ₽, что при подаче декларации в 2025 г. позволит компенсировать до 19 500 ₽.

Отдельный лимит предусмотрен для детей. На каждого ребенка можно учесть не более 50 000 ₽ в год, что соответствует компенсации до 6 500 ₽. Для затрат, понесенных начиная с 2024 г., эта планка увеличивается до 110 000 ₽, и тогда сумма составит до 14 300 ₽. При этом, если оплату вносили оба родителя, установленный лимит делится между ними и не увеличивается. Чтобы понять, как сделать налоговый вычет за получение обучения, важно учитывать подобные нюансы, так как они влияют на итог. Ошибка в расчетах или неправильное понимание правил приведет к тому, что возврат окажется меньше ожидаемого.

Затраты на собственные программы развития, образования братьев, сестер или супруга объединяются с другими социальными льготами. Общий предел для них – 120 000 ₽. Исключение составляют расходы на детей и дорогостоящее лечение, по которым действуют отдельные правила.

Если фактический итог оказался меньше установленного лимита, компенсация рассчитывается как 13% от реальных издержек.

Чтобы воспользоваться таким правом, потребуется подготовить определенный комплект бумаг. В 2025 году он включает:

Рассмотрим несколько способов более подробно ниже.

Финансовые организации активно внедряют сервисы, которые позволяют клиентам оформлять компенсации в несколько кликов. В мобильном приложении или интернет-банке обычно есть специальный раздел, где можно выбрать услугу возврата за получение образования. Пользователю потребуется загрузить сканы договора с образовательной организацией и документов, подтверждающих оплату. После отправки данных система автоматически перенаправит запрос в специальную службу. Преимущество этого варианта – простота и скорость: не нужно посещать инспекцию или заполнять декларацию вручную, а статус заявки легко отслеживать онлайн.

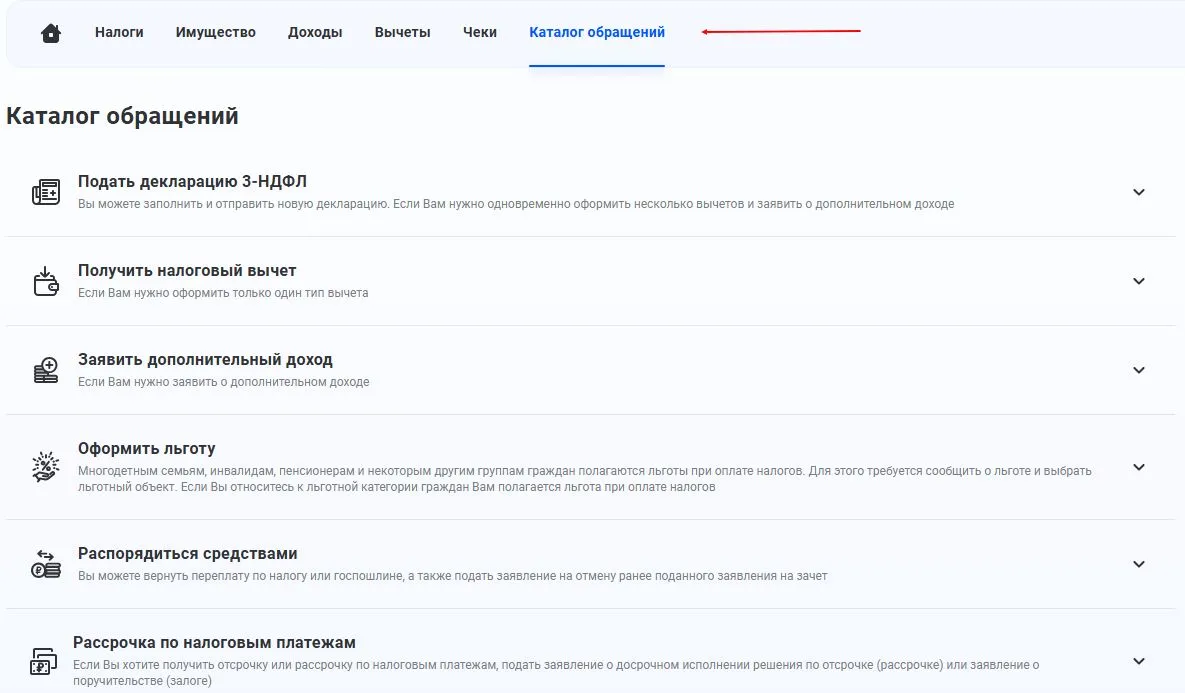

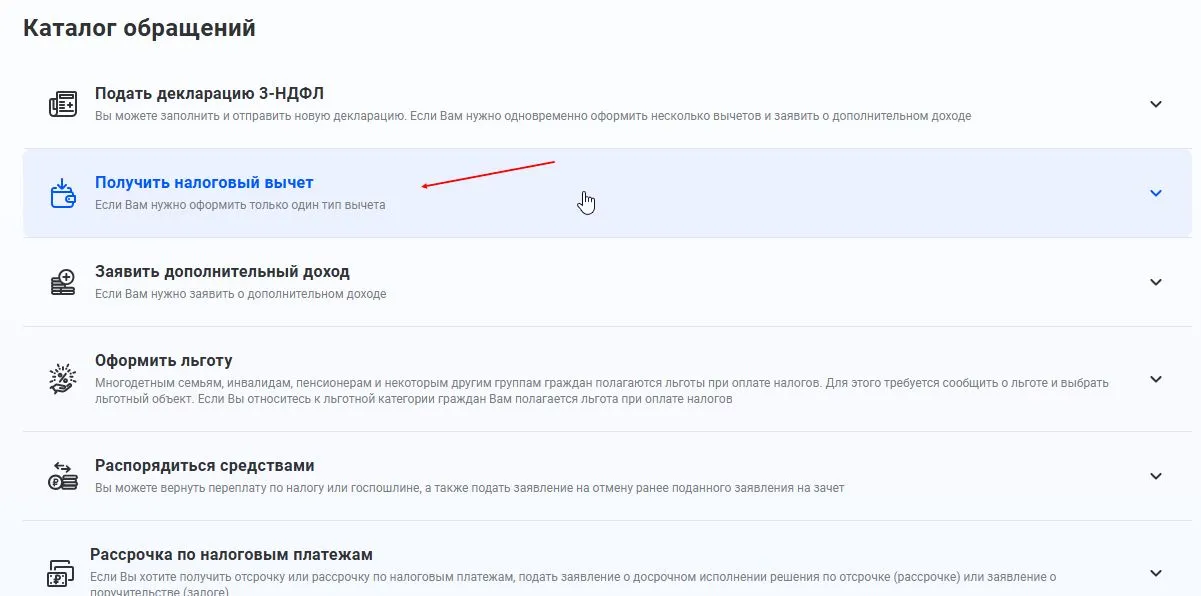

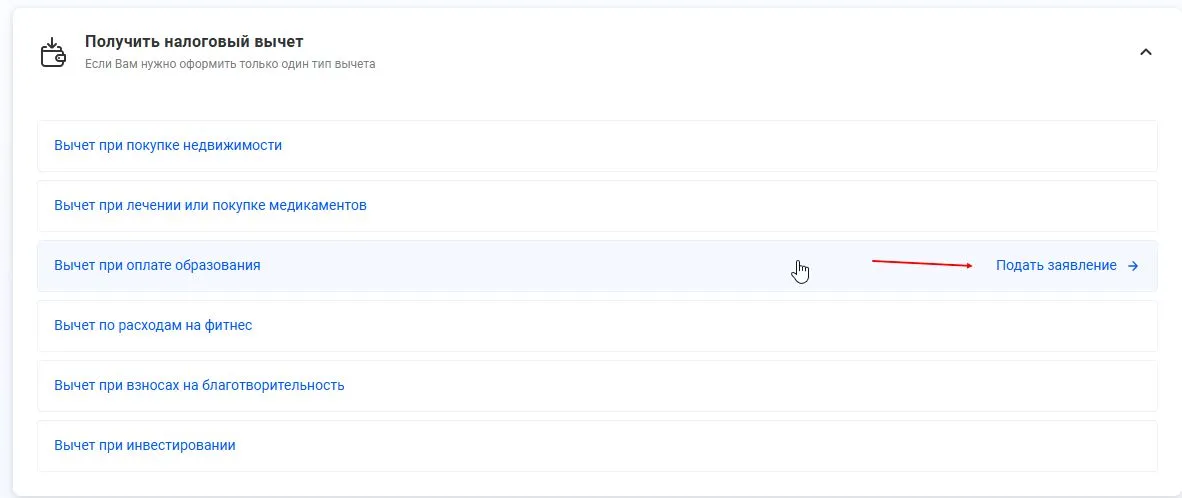

Классический способ – подача документов напрямую в ФНС. Сделать это возможно двумя путями: в отделении по месту регистрации или через личный кабинет налогоплательщика на сайте. Для оформления потребуется подготовить пакет бумаг: декларацию по форме 3-НДФЛ, справку от работодателя, договор с образовательным учреждением и платежные подтверждения. После подачи начинается проверка, которая обычно занимает до трех месяцев. Если все заполнено корректно, сумма перечисляется на счет заявителя. Такой вариант подходит тем, кто привык контролировать процесс самостоятельно.

Есть возможность оформить возврат и через организацию, где вы работаете. Для этого сначала нужно обратиться в инспекцию с заявлением и пакетом бумаг, чтобы получить уведомление, подтверждающее право на компенсацию. Этот документ затем передается в бухгалтерию по месту работы. После его получения работодатель перестает удерживать подоходный налог из зарплаты до тех пор, пока вся сумма возмещения не будет учтена. Преимущество метода в том, что средства фактически остаются у вас сразу, то есть ежемесячные выплаты приходят в полном объеме, а ждать окончания года или длительной проверки не придется.

Несмотря на то что право такое закреплено законом, существуют ситуации, когда служба отказывает заявителю. Чаще всего причина в том, что человек не соответствует основным требованиям. Например, если гражданин не является налоговым резидентом России, не платит подоходный налог или его доход облагается по иной ставке, компенсация не предоставляется.

Есть и другие обстоятельства, которые приводят к отказу. Одним из самых распространенных является оплата занятий средствами материнского капитала – в таком случае возмещение оформить невозможно, ведь государство уже предоставило льготу в другой форме. Аналогичная ситуация возникает, если учебная организация не имеет лицензии или документально не подтверждено ее право вести образовательную деятельность.

Законодательство не устанавливает ограничений на количество обращений. Это значит, что налогоплательщик вправе пользоваться этим правом каждый год, когда у него появляются расходы на программы. Например, если студент оплачивает свою учебу в вузе в течение нескольких лет, он может ежегодно подавать документы и иметь компенсацию.

То же самое касается родителей. Когда они оплачивают школьные занятия, курсы или институт для ребенка, право на возврат сохраняется за каждый год таких расходов. Более того, возможно совмещать компенсацию за разные категории.

Также необходимо учитывать правило трехлетнего срока, чтобы понимать, когда можно получить налоговый вычет за обучение. Вернуть средства получится только за последние три года. Если расходы были понесены раньше, оформить возмещение за них уже не удастся. Поэтому выгоднее не откладывать и подавать заявление своевременно.

Чтобы разобраться, как именно работает процедура, полезно рассмотреть реальные ситуации.

Екатерина поступила в магистратуру и решила сразу оплатить всю двухгодичную программу стоимостью 280 000 ₽. Однако закон разрешает учесть не более 150 000 ₽ за год. Поэтому расчет будет таким: 150 000 × 13% = 19 500 ₽. Эта сумма и станет компенсацией для Екатерины.

Алексей записался в языковую школу, где годовой курс обошелся ему в 80 000 ₽. Поскольку расходы не превышают лимит, все средства берутся в расчет. Итог будет – 10 400 ₽.

Виктория выбрала программу профессиональной переподготовки за 140 000 ₽. Но после двух месяцев работы она ушла в декрет, и общий размер удержанного с ее зарплаты подоходного налога составил лишь 6 000 ₽.

В статье мы рассказали, как делать налоговый вычет за обучение, а также выяснили, как получить частичный возврат средств на образование. Подробную информацию о доступных направлениях вы сможете найти на сайте «Абитуриент24.рф», где представлен широкий выбор программ для студентов и взрослых.